固定資産税(償却資産)に関するQ&A

最終更新日:2024年11月1日

ここから本文です。

申告対象資産

- Q.課税の対象となる償却資産とはどのようなものですか。

- Q.事業用の建物を所有している場合、どのようなものが償却資産の申告対象になりますか。

- Q.建物附属設備のうち、償却資産として申告すべきものを教えてください。

- Q.事務所等を借りて事業を行っている場合、どのようなものが償却資産の申告対象になりますか。

- Q.減価償却をしていない資産(簿外資産)は申告の対象になりますか。

- Q.減価償却が済んだ古い資産でも、申告の対象になりますか。

- Q.現在使用していない資産も申告の対象になりますか。

- Q.申告の対象にならない資産は、どのようなものがありますか。

- Q.少額資産は申告の対象になりますか。

- Q.リース資産は申告の対象になりますか。

- Q.家庭用と事業用の両方に使用している資産は申告の対象になりますか。

- Q.事業所の敷地内でのみ使用するフォークリフトは申告の対象になりますか。

- Q.法人税・所得税(国税)で減価償却資産となる美術品等は、申告の対象になりますか。

評価方法

手続き

- Q.償却資産申告書が送られてきたが、どうすればいいですか。

- Q.償却資産の申告は必ずしなければいけませんか。

- Q.対象資産がない場合、申告は必要ですか。

- Q.資産の増減や異動がなく、昨年と同じ申告内容でも申告は必要ですか。

- Q.償却資産の申告書は区役所(市税の窓口)でも提出できますか。

- Q.償却資産の申告書は、どこへ行けばもらえますか。

- Q.取得価額に消費税は含めるべきですか。

納税通知書

Q.課税の対象となる償却資産とはどのようなものですか。

A.固定資産税が課税される償却資産とは、土地および家屋以外の事業の用に供することができる有形減価償却資産(有形固定資産)で、所得税法または法人税法の所得の計算上減価償却の対象となる資産をいいます。

ただし、自動車税・軽自動車税の対象となる車両は課税の対象となりません。

具体的には、個人や法人で工場や商店等の経営をしておられる方、駐車場やアパート等を貸付している方がお持ちの、事業に用いることができる資産(構築物、機械、器具・備品等)が対象となります。

また、賃貸ビル等を借り受けて事業をされる方(テナントの方)が自らの事業を営むために取り付けた内装・造作・建築設備等の資産についても課税の対象となります。

Q.事業用の建物を所有している場合、どのようなものが償却資産の申告対象になりますか。

A.受変電設備、予備電源設備等の建物附属設備、駐車場舗装、外構工事、看板等の構築物等については、償却資産の申告対象になります。

賃貸住宅、貸ビル、貸店舗および駐車場等を経営されている方で上記の設備を所有している場合は、償却資産の申告が必要です。

賃貸住宅、貸ビル、駐車場等を経営されている方はご覧ください(PDF:291KB)

Q.建物附属設備のうち、償却資産として申告すべきものを教えてください。

A.次のいずれかの要件にあたる場合は、償却資産として申告が必要です。

- 構造的に家屋と一体でないもの(屋外給水塔、独立煙突、簡単に取り外して移動できるもの等)。

- 独立した機械・装置としての性格が強いもの(受変電設備、電話交換機、中央監視装置、ネオンサイン等)。

- サービス設備としての性格が強いもの(ホテル・病院等の厨房設備、洗濯設備等)。

- 特定の生産または業務の用に供されるもの(工場機械用動力配線設備、給排水設備、精密機械用空調、集塵、熱処理用ボイラー、冷凍倉庫の冷凍設備等)。

Q.事務所等を借りて事業を行っている場合、どのようなものが償却資産の申告対象になりますか。

A.賃借ビル等を借り受けて事業をされる方(テナントの方)が自らの業務を営むために取り付けた電気設備、ガス設備等や外壁、内壁、天井、床等の仕上げおよび建具、配線・配管等については、償却資産の申告対象になります(特定附帯設備といいます)。

特定附帯設備は、テナントの方が償却資産として申告します。

家屋の所有者の方は、特定附帯設備に関する届出書をご提出ください。

Q.減価償却をしていない資産(簿外資産)でも申告の対象になりますか。

A.減価償却をしていない資産(簿外資産)であっても、本来減価償却が可能である事業用資産は、申告の対象になります。

Q.減価償却が済んだ古い資産でも、申告の対象になりますか。

A.減価償却が済んだ古い資産であっても、事業の用に供することができる場合は、申告の対象になります。

Q.現在使用していない資産も申告の対象になりますか。

A.稼働を休止している資産(遊休資産)であっても、その休止期間中、必要な維持補修が行われており、いつでも稼働して事業の用に供することができるものについては、申告の対象になります。

Q.申告の対象にならない資産は、どのようなものがありますか。

A.償却資産として申告の対象にならないものは、次のような資産です。

- 自動車税、軽自動車税の課税対象となるべきもの(例:小型フォークリフト等)

- 無形固定資産(例:ソフトウェア、特許権、営業権等)

- 繰延資産

- 耐用年数1年未満又は取得価額10万円未満の償却資産について、税務会計上固定資産として計上しないもの(一時に損金算入しているもの又は必要経費としているもの)

- 取得価額20万円未満の償却資産を、税務会計上3年間で一括償却しているもの

- 賃貸人から賃借人への引渡しの時にそのリース資産の売買があったものとされるリース契約で、取得価格が20万円未満のもの

※租税特別措置法の規定により中小企業者等の少額資産特例を適用して損金算入した資産については申告の対象となります。

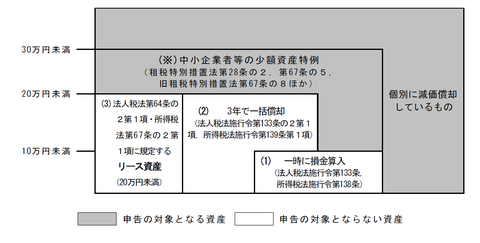

Q.少額資産は申告の対象になりますか。

A.地方税法上の「取得価額が少額である資産」(以下「少額資産」という。)にあたる場合は、申告の必要がありません。

しかし、取得価額が20万円未満の資産についても、申告の対象になる場合があります。

地方税法上の「少額資産」にあたり、固定資産税(償却資産)の申告の対象から除外するものは、以下の資産です。

- 耐用年数が1年未満又は取得価額が10万円未満の償却資産について、税務会計上固定資産として計上しないもの(一時に損金算入しているものまたは必要経費としているもの)。

- 取得価額が20万円未満の償却資産を、税務会計上3年間で一括償却しているもの。

- 2008年4月1日以降に締結されたリース契約のうち、法人税法第64条の2第1項または所得税法第67条の2第1項に規定するリース(所有権移転外リース及び所有権移転リース)資産で、取得価額が20万円未満のもの。

※租税特別措置法において、中小企業者に該当する法人・個人事業者は、取得価額が30万円未満の減価償却資産を損金に算入できる措置が講じられていますが、この特例は国税(法人税・所得税)に関する制度ですので、固定資産税(償却資産)では適用されず、申告の対象となります。

したがって、この特例により損金算入した資産については、固定資産税(償却資産)の申告が必要となりますので、ご注意ください。

Q.リース資産は申告の対象になりますか。

A.リース資産については、通常、リース会社からの申告となり、ユーザーは申告の必要はありません。

ただし、譲渡条件付リース等の所有権留保付割賦販売に相当するもの等は、ユーザーが申告をする必要があるものもありますので、取扱いが不明が場合はリース会社にご確認ください。

Q.家庭用と事業用の両方に使用している資産は申告の対象になりますか。

A.家庭用にも事業用にも使用される資産は、事業の用に供することができる資産であるため、その資産全体が償却資産の申告対象になります。

Q.事業所の敷地内でのみ使用するフォークリフトは申告の対象になりますか。

A.大型特殊自動車に該当する場合は、償却資産の申告の対象になります。

小型特殊自動車に該当する場合は、軽自動車税の対象となる資産であるため、償却資産の申告の対象になりません。軽自動車税の申告をしてください。

【大型特殊自動車と小型特殊自動車の区分】

次の要件を1つでも満たす場合は大型特殊自動車となりますので、償却資産申告書を提出してください。

- フォークリフト・ショベルカー等(農耕用以外の特殊自動車)

- 車両の長さが4.70mを超えるもの

- 車両の幅が1.70mを超えるもの

- 車両の高さが2.80mを超えるもの

- 最高速度が時速15kmを超えるもの

- トラクター等農耕用作業車(最高速度のみで判別されます)

- 最高速度が時速35km以上のもの

Q.法人税・所得税(国税)で、減価償却資産となる美術品等は、申告の対象になりますか。

A.法人税・所得税(国税)で基本通達の一部改正が行われ、100万円未満の美術品等が減価償却資産として取り扱われることとなりました。

改正に伴い固定資産税(償却資産)での取扱については、2015年度から「法人税・所得税(国税)で、耐用年数を用いて減価償却を行う美術品等」については固定資産税(償却資産)の申告対象資産となっています。

減価償却資産となる美術品などの固定資産税(償却資産)での取扱い

取得年月日が2015年1月2日以降

課税年度

2016年度分から初年度申告時の評価方法

前年中に取得した償却資産評価額=取得価格×(1-耐用年数に応じた減価率×2分の1)

取得年月日が2015年1月1日

課税年度

2015年度分から初年度申告時の評価方法

前年前に取得した償却資産で新たに課税されることとなるもの

評価額=取得価格×(1-耐用年数に応ずる減価率×2分の1)×(1-耐用年数に応ずる減価率)(n-1)

n=その償却資産を取得した年から当該年度までの経過年数

取得年月日が2014年12月31日以前

課税年度

改正通達の適用初年度(2015年1月1日以後最初に開始する事業年度)から減価償却資産に該当するものとした場合

- 個人事業主及び12月決算法人は2015年度から

- 12月決算法人以外の法人は2016年度から

初年度申告時の評価方法

前年前に取得した償却資産で新たに課税されることとなるもの

評価額=取得価格×(1-耐用年数に応ずる減価率×2分の1)×(1-耐用年数に応ずる減価率)(n-1)

n=その償却資産を取得した年から当該年度までの経過年数

※課税年度が2015年度分からの償却資産を2016年度分において申告された場合は、当該資産を2015年度分に遡って課税します。

Q.償却資産はどのように評価するのですか。

A.償却資産の評価は、資産の取得時期、取得価額および耐用年数を基本にして行います。

資産一品ごとに次のとおり評価額を計算します。

【前年中に取得のもの(1年目)】

初年度については、取得月に関わらず半年償却を行います。

取得価額×(1-耐用年数に応ずる減価率/2)=評価額

【前年前に取得のもの(2年目以降)】

前年度の評価額×(1-耐用年数に応ずる減価率)=評価額

2年目以降は毎年この方法により計算し、取得価額の5%まで償却します。

算出後の評価額が5%未満になる場合は5%にとどめます。

一つの区ごとの賦課期日(毎年1月1日)現在における全資産の評価額の合計額が、課税標準額となります。

なお、課税標準の特例の規定が適用される場合は、その資産の評価額に、特例率を乗じて課税標準額を計算します。

この課税標準額が150万円(免税点)未満である場合は、課税されません。

Q.国税(法人税・所得税)と地方税(固定資産税)との取扱いには、どのような違いがありますか。

A.国税と地方税の取扱いの主な違いは下記のリンク先のページに記載しています。

Q.償却資産申告書が送られてきたが、どうすればいいですか。

A.償却資産を所有する方は、資産が所在する区ごとに申告書を作成し、1月31日までに、神戸市行財政局税務部固定資産税課(償却資産担当)に郵送またはご持参ください。

なお、資産の増減がない場合や、申告すべき資産をお持ちでない場合は、その旨を申告書に記載し、ご提出ください。

Q.償却資産の申告は必ずしなければいけませんか。

A.償却資産については、土地や家屋のような登記制度がなく、課税客体等の把握のために、償却資産の所有者に対しては申告義務が課せられています。

地方税法第383条では、固定資産税の状況を1月31日までに当該資産の所在市町村長に申告することが規定されています。

正当な理由がなく申告をされない場合は、地方税法第386条の規定により過料を科せられることになるほか、同法第368条の規定により不足税額に加えて延滞金を徴収されることになりますので、期限までに必ず申告してください。該当資産がない場合も「該当資産なし」と申告してください。

また、虚偽の申告をされますと、地方税法第385条の規定により罰金等を科せられることになります。

Q.対象資産がない場合、申告は必要ですか。

A.資産の所有状況を把握させていただくため、申告書の右下の「備考」欄に「該当資産なし」の旨をご記入いただくか、神戸市の申告書様式の「18特記事項」欄の「1該当資産なし」を丸で囲んで、ご提出いただきますようご協力をお願いいたします。

Q.資産の増減や異動がなく、昨年と同じ申告内容でも申告は必要ですか。

A.申告は必要です。

申告書の右下の「備考」欄に「資産の増減なし」の旨をご記入いただくか、神戸市の申告書様式の「18特記事項」欄の「2資産の増減(有・無)」の「無」を丸で囲んで提出してください。

Q.償却資産の申告書は区役所(市税の窓口)でも提出できますか。

A.償却資産申告書の受付については、各区役所内の市税の窓口でも行っております。

ただし、申告の内容等のご質問がある場合には、市税の窓口ではお答えしかねますので、お手数ですが下記の問い合わせ先までご連絡ください。

Q.償却資産の申告書は、どこへ行けばもらえますか。

A.以下のページよりダウンロードしていただくか、神戸市固定資産税課(新長田合同庁舎)または各区の市税の窓口でお受け取りいただけます。

また、郵送をご希望される場合は、下記の問い合わせ先までご連絡ください。

Q.取得価額に消費税は含めるべきですか。

A.税務会計上で採用している経理方式により異なります。

所得税及び法人税で税抜経理方式を採用している場合には消費税額を含まない金額が取得価額となり、税込経理方式を採用している場合には消費税額を含んだ金額が取得価額となります。

Q.前年まで固定資産税(償却資産)納税通知書の送付がありましたが、今年はまだ届いていません。なぜですか。

A.償却資産は耐用年数に応じて減価償却しますので、資産の増減がなければ、毎年度評価額が下がっていきます。その評価額(課税標準額)の合計が150万円を下回った場合は免税となりますので、納税通知書を送付していません。

また、納税通知書は毎年、第1期の納期月である4月上旬に発送しています。

この頃までに届いていない場合は、お調べしますのでお手元にある前年の納税通知書をご用意のうえお問い合わせください。

なお、総務大臣または県知事あてに申告された場合(配分資産)は、神戸市では第2期からの課税となり、納税通知書は6月に発送いたしますので、7月末の納期限までに納めてください。

問い合わせ先

神戸市行財政局税務部固定資産税企画課(償却資産担当)