令和6年度住民税(市県民税)の定額減税・調整給付※募集終了

最終更新日:2024年12月9日

ここから本文です。

概要

令和6年度税制改正の大綱(令和5年12月22日閣議決定)において、賃金上昇が物価高に追いついていない国民の負担を緩和するため、物価上昇を十分に超える持続的な賃上げが行われる経済の実現を目指す観点から、令和6年分の所得税および令和6年度分の個人住民税(市県民税)において定額減税を実施することが決定されました。

※所得税の定額減税に関しては国税庁のホームページをご確認ください。

対象者

令和6年度の個人住民税(市県民税)所得割の納税義務者のうち、前年の合計所得金額が1,805万円以下(給与収入2,000万円以下に相当)の者※均等割のみ課税される納税義務者は定額減税の対象外となります。

減税額

次の金額の合計額が減税されます。なお、合計額が所得割額を超える場合には、所得割額を上限とします。

- 本人・・・1万円

- 控除対象配偶者または扶養親族(国外居住者を除く。)・・・1人につき1万円

定額減税額は、給与からの特別徴収(給与からの天引き)の方は令和6年5月に、普通徴収(ご自分で納めていただく方法)および年金からの特別徴収(年金からの天引き)の方は令和6年6月に送付する税額決定通知書で確認することができます。

減税の実施方法

住民税(市県民税)の徴収方法により、減税の実施方法が異なります。なお、年度途中に新たに課税される場合や税額変更が生じる場合の徴収方法における減税の実施方法は下記とは異なります。

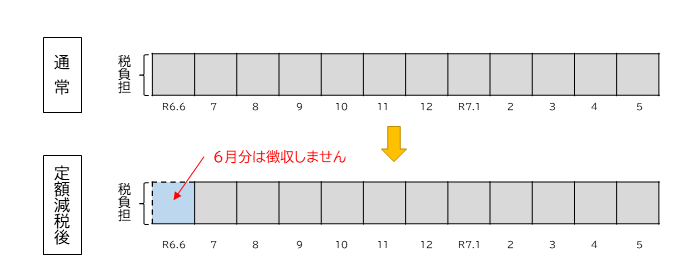

給与からの特別徴収(給与からの天引き)

令和6年6月分は徴収せずに、定額減税後の税額を令和6年7月分から令和7年5月分の11か月に分割して徴収します。(100円未満の端数については、最初の月で徴収します。)※減税により所得割額が0円となる場合は、令和6年6月分に均等割額を徴収します。

※定額減税の対象外となる納税義務者は、従来のとおり、令和6年6月分から徴収します。

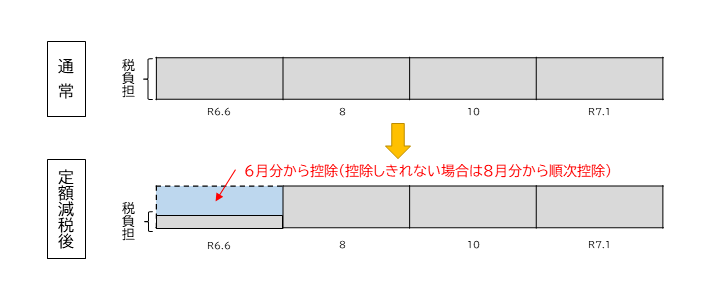

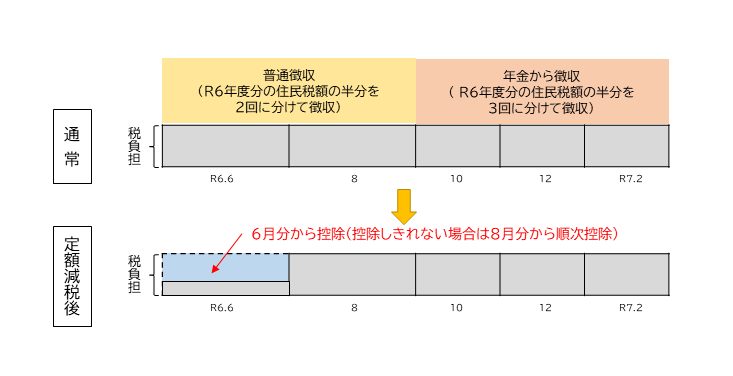

普通徴収(ご自分で納めていただく方法)

定額減税前の税額をもとに算出した第1期分(令和6年6月分)の税額から減税し、第1期分から減税しきれない場合は、第2期分(令和6年8月分)以降の税額から、順次減税します。

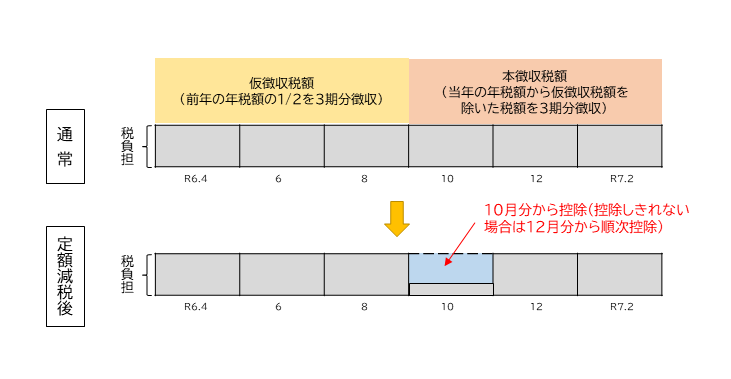

公的年金からの特別徴収(年金からの天引き)

定額減税前の税額をもとに算出した令和6年10月分の特別徴収税額から減税し、減税しきれない場合は令和6年12月分以降の特別徴収税額から、順次減税します。

令和6年度から新たに年金特別徴収が開始される場合は、第1期分(令和6年6月分)および第2期分(令和6年8月分)は普通徴収の方法による減税を実施し、減税しきれない場合は、令和6年10月分以降の特別徴収税額から、順次減税します。

定額減税の確認方法

以下の項目が住民税の通知書に記載されます(具体的な記載箇所については、以下の項目説明の後に掲載しています)。

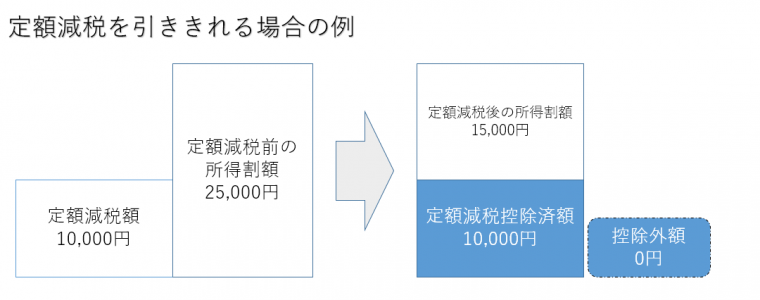

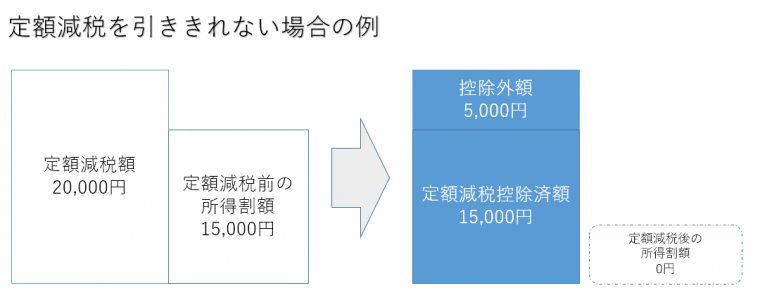

■定額減税控除済額:定額減税により住民税から控除される金額。

■控除外額:住民税から定額減税しきれない金額=個人住民税分控除不足額 。これが0円でない方は、調整給付の対象となります。

※税額通知書に記載されている所得割額は、定額減税後の所得割額です。

※税額通知書に記載されている所得割額は、定額減税後の所得割額です。

給与引き去りの方の記載箇所

給与支払者を通してお送りしている「令和6年度 給与所得者に係る市民税・県民税・森林環境税 特別徴収税額の決定・変更通知書(納税義務者用)」の摘要欄。

記載箇所(PDF:85KB)

年金引き去りの方の記載箇所

「令和6年度 年金所得等に係る市民税・県民税・森林環境税 特別徴収税額の決定・変更通知書」の「 ●所得控除(❶)の内訳」の上側、 欄外。

記載箇所(PDF:85KB)

納付書支払い又は口座引き去りの方の記載箇所

「令和6年度市民税・県民税・森林環境税納税通知書」の「課税明細【2】」の 「●税額の内訳」の右側、 欄外。

記載箇所(PDF:108KB)

配当割額控除額・株式譲渡所得割額控除分の通知書での記載箇所

「令和6年度市民税・県民税・森林環境税税額通知書(配当割額控除額・株式等譲渡所得割額控除額分)」の「①定額減税控除前所得割額」が記載されている表の右上。記載箇所(PDF:90KB)

その他

ふるさと納税の控除上限額は、定額減税前の所得割額に基づき算出します。定額減税は、住宅ローン控除やふるさと納税による寄附金税額控除など、全ての税額控除をした後の所得割額から行います。

【募集終了】定額減税しきれないと見込まれる方へ(調整給付)

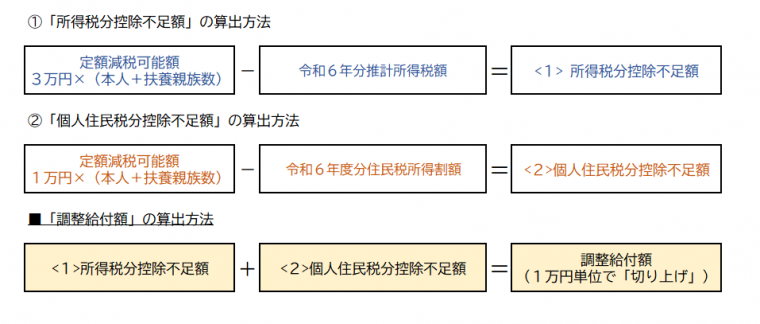

定額減税可能額(※1)が、令和6年に入手可能な課税情報を基に把握された当該納税者の「令和6年推計所得税額(令和5年所得等をもとにした推計額)」または「令和6年度個人住民税所得割額」を上回る(減税しきれない)方へは、差額を調整給付します。

・令和6年度の住民税の課税情報(令和5年の所得)に基づき対象者等を判断するため、現時点で給付対象者となるか否かをお答えすることはできません。

コールセンター(電話番号:078-771-7201)へお問い合わせください。

市役所へ直接ご連絡いただいた場合でも、コールセンター(電話番号:078-771-7201)をご案内します。

・税修正などを行い、令和6年度の住民税が非課税または均等割のみ課税となった世帯は、「新たに非課税世帯等となった世帯向けの給付金」の対象となる場合があります。コールセンター(電話番号:078-771-7201)へご連絡ください。

個人住民税所得割分=1万円×減税対象人数

※2 減税対象人数 納税義務者本人+控除対象配偶者*+扶養親族*(*国外居住者を除く)

給付額

(例)納税義務者本人が妻と子ども2人を扶養している場合

納税義務者本人の令和6年分推計所得税額(減税前)は7万円、令和6年度分個人住民税額(減税前)1万3千円

所得税分定額減税可能額:3万円×(本人+扶養親族数3人)=12万円

個人住民税分定額減税可能額:1万円×(本人+扶養親族数3人)=4万円

定額減税可能額-令和6年分推計所得税額(減税前):12万円-7万円=5万円

②個人住民税分控除不足額

個人住民税分定額減税可能額-令和6年度分個人住民税額(減税前):4万円-1万3千円=2万7千円

■調整給付額

①所得税分控除不足額+②個人住民税分控除不足額:5万円+2万7千円=7万7千円

支給額は8万円(1万円単位で切り上げ)となります。

案内の発送時期・手続き・支給時期

- 支給案内書(紫色の封筒)

対象:調整給付金支給口座※として神戸市が情報を取得できた方

(※公金受取口座、児童手当口座、過去の給付金口座等)

申請:原則、不要

支給:8月中旬(予定)

封筒見本:

- 支給要件確認書(茶色の封筒)

対象:調整給付金支給口座として神戸市が情報を取得できなかった方等

申請:e-KOBE(一部手続きを除く)または郵送

支給:受付後、内容に不備がなければ、1カ月程度で指定口座へ振込

※e-KOBEで申請される方は、確認書に記載の確認書(お問い合わせ)番号が必要です。

※申請開始直後は多数の返信が予想されるため、受付から振込まで1か月以上かかる場合があります。

封筒見本:

- 【申請時に使用できる本人確認書類】(PDF:274KB)

- 申請をいただいた方の支給状況については、令和6年12月20日17時まで支援状況照会のページから確認できます。

※支給状況照会の最終更新は、令和6年11月19日です。 - 郵便物の不着や事故について、市では⼀切責任を負うことができませんので、ご了承ください。

関連情報

【首相官邸 特設HP】https://www.kantei.go.jp/jp/headline/teigakugenzei/index.html

減税の対象となる方の早見表や、減税の流れについてのサンプルケースが掲載されています。

よくあるご質問

【調整給付】

|

振込名目は「コウベシチョウセイキュウフキン」です。 |

|

令和5年の所得や扶養等の状況をもとに令和6年の所得税を推計したものです。 |

|

新たに非課税世帯や均等割のみ世帯になったなど、別の給付制度の対象になった場合のことです。 |

|

住民税の定額減税分は再計算してご案内しますが、「調整給付」の金額そのものの増減は基本的にありません。調整給付が多すぎたとしても、それをもって返還を求めることは基本的にありませんし、逆に少なすぎた場合には令和7年以降に不足分の給付のご案内がありますのでそれをお待ちください。 |

|

本給付金は、差し押さえが禁止されています。 |

|

本給付金は、課税対象になりません。 |

|

生活保護の受給有無に関わらず、令和6年度の個人住民税(市県民税)所得割の納税義務者のうち、前年の合計所得金額が1,805万円以下(給与収入2,000万円以下に相当)の方は対象になります。 |

|

|

【定額減税】

|

定額減税額等の確認方法をご参照ください。 |

|

必要ありません。 |

|

住民税の所得割又所得税が課税されている場合は減税されます。目安としては、65歳未満の方なら年間108万円以上、65歳以降の方なら158万円以上の年金を受給されている場合、課税されている可能性があります。ただし、障害年金や遺族年金は課税されません。 |

|

減税の実施方法をご参照ください。 |

|

合計所得が1,805万円を超える方は定額減税の対象になりません。また、定額減税は住民税の所得割を控除するもので、住民税がかからない方(非課税者)や所得割だけがかからない方も対象になりません。 |

|

定額減税を適用後の金額が記載されています。所得税のように会社で計算する必要はありません。 |

問い合わせ先

【給付金・定額減税コールセンター】(旧名称:神戸市暮らし支援臨時特別給付金専用コールセンター)

- 電話番号:078-771-7201 (受付時間)8:45~17:30 ※土日祝日を除く

※かけ間違いがないよう、お気を付けください。

※外国語は下記言語に対応しています(Multilingual support)。

英語/中国語/韓国語/ポルトガル語/スペイン語/ベトナム語/タガログ語/ネパール語

※耳や言葉の不自由な方のご相談は、FAXまたはEメールをご利用ください。

該当しない方の利用はご遠慮ください。

- FAX番号:078-771-5285

- Eメール:kobe_rinjitokubetu_kyufukin@os.tempstaff.jp

※所得税の定額減税に関しては国税庁のホームページをご確認ください。

定額減税 特設サイト|国税庁 (nta.go.jp)

定額減税や給付金をかたった詐欺に注意!

定額減税については、国税庁(国税局、税務署を含みます)や都道府県・市区町村から、「定額減税の関係で還付を受けられるので」と切り出し、個人情報(銀行の口座番号や暗証番号など)をメールや電話でお聞きすることや、ATMを操作していただくような連絡をすることはありません。

不審な電話やSMS、被害の相談については、警察相談専用電話(「#9110」番)にお電話いただくか、お近くの警察本部または警察署にお問い合わせください。

- 住民税(市県民税)の税額の計算方法

- 所得・所得控除

- 住民税(市県民税)の納税方法・通知書の見方

- 住民税(市県民税)の申告(個人)

- 住民税(市県民税)の減免申請と申請方法

- 出国を予定している方の課税と支払い

- 2021年度(令和3年度)から適用される個人の市民税・県民税の主な改正

- 上場株式等に係る所得税と住民税(市県民税)の課税方式の統一

- 所得が前年に比べて半分以下に減少する方

- 市県民税に関する過去のお知らせ

- 住民税(市県民税)のよくある質問

- 2024年度(令和6年度)からの住民税(市県民税)の主な改正内容

- 事務所・事業所・家屋敷課税

- 令和6年度住民税(市県民税)の定額減税・調整給付※募集終了

- 住民税(市県民税)の各種申請・届出

- 住民税(市県民税)とは

- 住民税(市県民税)申告窓口は予約制